個人事業主の方の決算対策として、「経営セーフティ共済(中小企業倒産防止共済)」を利用した決算対策をご紹介します。

法人とほとんど取り扱いは同じなのですが、読みやすいように独立して記事にしました。

[toc]

経営セーフティ共済(中小企業倒産防止共済)とは?

「中小企業倒産防止共済制度(経営セーフティ共済)」は、中小企業基盤整備機構(中小機構)が運営する、中小企業者の取引先事業者が倒産した場合に、自らが連鎖倒産や著しい経営難に陥るなどの事態を防止するために共済金の貸付けを行う共済制度で、中小企業者の方々の経営の安定を図ることを目的としています。「取引先事業者に不測の事態が生じたときの資金手当て」をするための制度です。

参照:中小企業倒産防止共済制度(経営セーフティ共済)はどのような共済制度ですか。

取引先が倒産したときに、連鎖的に倒産や経営難にならないように資金の手当てをしてもらえる制度です。

掛金の上限は800万円。

取引先が倒産した場合には、掛金の10倍(最大8,000万円)まで貸付を受けることができます。

取引先が倒産、なんて考えたくもない事態ですが連鎖して倒産や経営難に陥っては元も子もありません。

自社が連鎖して倒産、経営難になってしまった場合、自分の生活だけでなく自社の従業員の生活はどうなりますか?

中小企業倒産防止共済は、万が一のための制度です。

簡単に制度のご紹介です。

- 掛金の上限は800万円

- 取引先の倒産時に、一定条件で貸付を受けられる(掛金の10倍→最大8,000万円)

- 倒産以外でも、一時貸付を受けられる(解約手当金の95%の範囲内で)

- 40か月以上の掛け金の納付月数があれば、掛金は100%戻ってくる

加入を検討されてもいいのではないでしょうか。

中小企業倒産防止共済の掛金は、節税をする上でもご案内させている決算対策の1つです。

所得税法上、必要経費にすることが出来ます。

掛金支払時、解約時に所得税法上、どのように取り扱うのか確認していきましょう。

制度の詳しい条件は、下記をご確認ください。

加入資格に、引き続き1年以上事業を行っている中小企業者という条件があります。

そのため、開業した1年目では加入することができません。

加入を検討する場合、注意しましょう。

所得税の取り扱い

支払った金額は必要経費に

所得税法上、中小企業倒産防止共済への掛金の支払いは、支払った年の必要経費に算入することができます。

事業所得のみ!

中小企業倒産防止共済への掛金の支払いで、必要経費に算入することが出来るのは事業所得のみです。不動産所得では掛金を必要経費とすることができません。

掛金の払い方

掛金月額は、5,000円から20万円までの範囲で5,000円刻みで選択することが可能です。

掛金の上限は、800万円。

- 毎月5千円を1年間支払った→6万円が費用

- 毎月1万円を1年間支払った→12万円が費用

- 毎月20万円を1年間支払った→240万円が費用

掛け方は、「月払い」が原則ですが、「年払い(前納)」することも可能です。

そのため決算対策として、決算直前に加入することもできます。

前納制度(翌年1年間分を先払い)を利用することで、20万円×12ヵ月=240万円を一括で費用とすることも出来ます。

また月払いと前納制度と組み合わせることで、最大480万円を費用とすることも。

内訳…毎月20万円の掛金支払(20万円×12か月=240万円)、前納分(20万円×12か月=240万円)の合計480万円。

前納時の補足事項

- 1年以上の掛金を前納することも可能ですが、費用にできる金額は1年分のみです。

- 掛金の支払いは原則、月払いです。前納制度を利用する場合には前納の都度、事前の手続きが必要です。前納したい月の5日までに手続きを終えておく必要があります。遅くとも1か月前までに、前納するかどうかの判断をするようにしましょう。

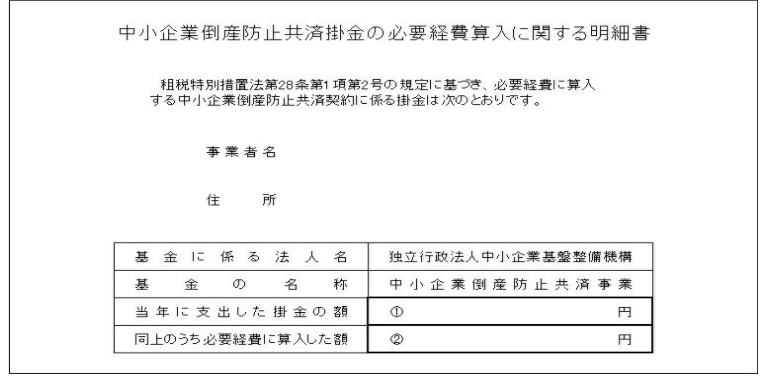

添付書類が必要

中小企業倒産防止共済の掛金を所得税法上、必要経費に算入する場合には添付書類が必要になります。

申告書に添付して提出するようにしましょう。

- 中小企業倒産防止共済掛金の必要経費算入に関する明細書…様式がないので、任意の用紙に記載し確定申告書に添付します。

倒産防止共済のHPに様式例のイメージ画像があります。

解約時に受け取った金額は収入金額に

中小企業倒産防止共済を解約する場合、40か月以上の掛金の納付月数があれば100%の返戻率でお金が戻ってきます。(部分解約は出来ません。)

戻ってくるお金は、事業所得の収入金額(雑収入等)として課税されます。

出口(解約時)のタイミングを考えないと、解約のタイミングで課税されてしまいます。

解約時に、大規模な修繕をしたり、必要な備品を買ったりと対策を考える必要があります。

取り扱いのまとめ

- 掛金の支払い時は、必要経費となる。(掛け方によっては最大480万円費用となる)

- 解約時の返戻金は、収入金額となる。(解約時のタイミングでの対策はしっかりと)

まとめ

中小企業倒産防止共済は、不測の事態に備えるための制度です。

税法上は、支払時には必要経費となり節税対策としても有効です。

ただし、解約時の返戻金は収入金額となり課税されます。

しっかりとしたプランを立て有効に活用しましょう。